生意社:4月銅價突破8萬 創下14年新高

一、走勢分析

生意社監測數據顯示,4月初以來銅價震蕩上揚,價格突破8萬,創下14年新高。截止月末,月初銅價為72735元/噸,月末銅價上漲至80010元/噸,整體漲幅為10%,同比上漲18.65%。

據生意社期現圖顯示,4月份銅期貨價格普遍高于現貨價格,主力合約是兩個月后的預期價格,未來銅價整體看空。

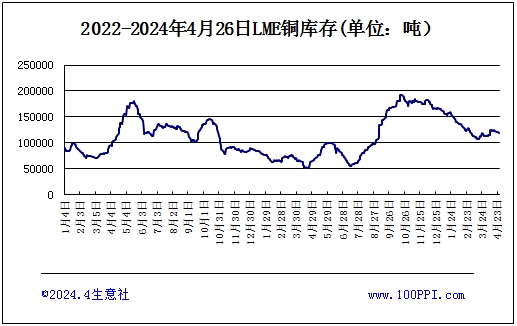

據LME庫存顯示,4月份LME銅庫存先漲后跌,截止月末,LME銅庫存117500噸,較月初上漲4.98%。

本月,銅價繼續攀升,一方面,供給端頻受擾動,引發對銅供給短缺的擔憂,另一方面,全球制造業復蘇和能源轉型推升了對銅的需求。

宏觀方面:銅的“金融屬性”主要與美聯儲的加息、降息節奏息息相關,而在目前美國就業韌性十足和連續超預期通脹的背景下,市場對美聯儲降息預期產生極大的不確定性。美國3月CPI同比上漲3.5%,創2023年9月以來新高,核心CPI同比上漲3.8%,連續第三個月增速高于預期;美國3月PPI同比升2.1%,為2023年4月以來新高。連月升溫的通脹數據打擊了市場對美聯儲降息的預期,據CME美聯儲觀察顯示,今年首次降息的預計時間推遲到9月,且年內僅降息兩次。

供應方面:4月份,銅礦擾動頻繁,其中,秘魯一條主要運輸路線上的道路封 鎖導致卡車交通停止,盡管目前尚未影響該國主要銅礦拉斯班巴斯(Las Bambas)的運營。淡水河谷在巴西的Sossego銅礦運營許可再次被暫停,或涉及銅精礦產量近7萬噸,約占全球銅精礦產量0.3%。1-3月我國累計陰極銅產量為293.9萬噸,同比增加6.9%。3月產量為98.1萬噸,同比+1.5%,環比+4.7%,當月開工率為79.66%,較上個月上升3.71pct。過剩的冶煉產能和相對緊縮的礦端供給,使得冶煉廠與礦企在加工費的博弈過程中處于劣勢,2024年以來,冶煉加工費大幅下滑,截至4月10日TC&RC 短單已跌至6美元/干噸,冶煉盈利已跌至-1487元/噸,是近10年以來最大虧損。受此影響,冶煉廠開始倡議減產,礦端短缺逐步向金屬端傳導。

下游方面:家電表現超預期,24年3月空調產量3083.3萬臺,同比+13.2%,冰箱993.4萬臺,同比+13.2%;24年3月房屋竣工面積同比-20.7%;新能源汽車3月產量86.3萬輛,同比+86.2%;光伏1-3月累計產量12588.1萬千瓦時,累計同比+20.1%。需求房地產竣工大幅下滑,新能源、電器和電網投資增速尚可。摩根士丹利在最新報告中表示,隨著AI技術快速發展,銅需求將顯著增長,其中數據中心將成為銅需求新的增長點。進入4月,高價抑制需求,終端消費增長乏力。

據生意社年度價格對比圖顯示,近五年,5月份銅價漲跌參半。

綜合以上情況看,高盛此前預計,未來12個月內銅價將創下 12000美元/噸的歷史新高。銅價供應擾動頻繁,傳統需求萎縮,新型需求增長,還有新的AI需求預期,總體基本面向好。但目前銅庫存相對高、溢價正在消退,且期貨價格長期高于現貨價格,處于升水狀態,意味著市場預期供給會增加,高價位下游接貨也有一定阻礙,預計總體銅價仍較強,但漲勢或放緩。

相關上市企業:江西銅業(600362)、銅陵有色(000630)、云南銅業(000878)。

(文章來源:生意社)

生意社商品站

商品動態

- 銅商品報價動態(2024-12-27)

- 12-27

- 西南銅業搬遷項目完成約96%

- 12-27

- 生意社:上海期貨交易所12月26日銅倉單下跌

- 12-27

- COMEX 12月27日銅綜述

- 12-27

- 12月26日銅收盤下跌

- 12-26

- 銅商品報價動態(2024-12-26)

- 12-26

商品分析

- 生意社:12月銅價先漲后跌

- 12-27

- 生意社:11月銅價弱勢下跌

- 11-26

- 生意社:10月銅價小幅下跌

- 10-28

- 生意社:8月銅價先跌后漲

- 08-27

- 生意社:供強需弱 7月銅價小幅下跌

- 07-30

- 生意社:6月份銅價大幅回調

- 06-27

- 生意社:6月5日銅價小幅下跌

- 06-05

- 生意社:5月份銅價震蕩上揚

- 05-28

行業分析

- 生意社:宏觀偏弱 有色金屬上半年跌多漲少

- 07-06

- 生意社:經濟下行 5月有色市場整體弱勢

- 06-01

- 中信建投期貨:滬鋁短期仍難出現趨勢行情

- 11-10

- 銅博士遇上妖精鎳 有色期海風起云涌

- 03-15

- 生意社:2020年錫行業關鍵詞盤點

- 12-29

浙公網安備 33010002000024號

浙公網安備 33010002000024號